皆さんこんにちわ。

突然ですが皆さんはお金持ちになりたいですか?

私はなりたいです(笑)

でも現実的にお金持ちになんてなれないよ~と思っているそこのあなた、今すぐには不可能ですが10年後や20年後を視野にいれてお金持ちになる(資産を形成する)のはそんなに難しくはありません。

ちょっと考え方を変えるだけで少しずつ資産を増やして小金持ちになれる方法を筆者が投資している積み立てNISAと併せてご紹介します。

小金持ちについて

みなさんが良く見聞きする「宝くじ」、1等○億円!!というパワーワードに心ひかれますが、この1等に当選する確率を筆者が例えて言うなら「パンをくわえて遅刻しそうになってダッシュしている女子校生に曲がり角でぶつかって、お互いにトゥンクする」ぐらいの確立になります(笑)

ちなみに某サイトで言っている宝くじ1等に当選する確率は「0.00001%」で、落雷に打たれる確率とほぼ同じらしいので確率が非常に低いことだけは確かです。

でもみなさん思いませんか?「○億円までいらないから1千万円でも当たらないかなぁ」と。

資産○億円や○兆円の方を「大金持ち」として、資産1千万円くらいの方を「小金持ち」として仮定してみましょう。

なんか1千万円まで金額が下がるとなんか現実味をおびてきませんか?

今すぐ小金持ちにはなれないけど、この先長い期間を見据えて行動すれば小金持ちになれる可能性はかなり高くなりますので下記の内容を参考に今すぐ行動しましょう。

収入が増えず貯金ができないあなたへ

毎月一定額を貯金するだけでも資産は増えていきますが、現状手取りが増えないから貯金に回せるお金なんてないよ~と嘆くそこのあなたへ朗報です。

確かに仮に手取りが毎月20万円だったのが給料アップして手取り22万円になれば差し引き2万円を貯金に回せますが、でも現実問題給料なんて上がらないし貯金なんてできないよ~という方へ、ちょっと考え方を変えてみましょう。

現状→収入20万円ー支出20万円=貯金0円

から

変更→収入20万円ー支出19万円=貯金1万円

にすることはいますぐできます。

では未来の自分への投資を始めるにあたり、まず現状何にお金を使っているかを把握してみましょう。

家計簿まではいかなくても、何にいくらお金を使っているのかを把握することは非常に重要なことなので簡単なメモでもよいので洗い出してみましょう。

そうすると見えてきませんか?費用対効果の薄い(又はない)出費が。例えば

- 使ってもいないクレジットカードの年会費

- 使わなくなったサブスクリプション(アマゾンプライム、ネットフリックス、dアニメなど)

- 保証金額が大きすぎる保険(死亡保険や医療保険)

- 光熱費や通信費の利用明細書やコンビニ支払書(紙ベースは有料が多い)

- スマホの通信費(3GBしか使わないのに無制限プランで毎月7千円とか)

- LPガスの従量料金(関東地方なら1㎥で300円~400円が妥当)

- 読んでいない新聞費

あげるときりが無いのですが代表的なものとして上記があり、これらを現在の生活水準と照らし合わせて見直し又は解約することによって支出をかなり減らせるのではないかと思います。

支出を減らして浮いたお金を貯金できれば、節約も身について貯金もできて一石二鳥ですね。

貯金が出来てきたら少しづつ投資へ

上記の節約で貯金が出来てきたらそれを投資に回して資産を増やしていきましょう。(貯金額の目安は最後のまとめでお話しています)

でも「投資」と聞くと

- なんかうさんくさい

- ぼったくられそう

- 損しかしないイメージ

- 難しいイメージ

みたいなイメージが多いですが、それはちゃんとした金融リテラシーが無いからです。

金融リテラシーって何?って方は下記のリンクからお勉強できます

私たちは学校でこのお金に関する勉強をしてこなかったので仕方ありませんが、これはしっかり勉強した人としない人では将来の資産成形に雲泥の差がでますのでぜひとも勉強していただきたいと思います。

ちょっと話がそれましたが、「投資」もちゃんとした勉強をすれば怖くないしリスクをできる限り回避することができます。

それでも良くわからないよ~というあなたにお勧めの投資があります、それは「積立NISA」というもので、この積立NISAは20年間非課税で厳しい審査を通過した選りすぐりの金融商品に少額から投資できるという素晴らしいものになります。

詳しくは下記のリンクを参照してください。

もちろん筆者もこの「積立NISA」で投資をしていますのでどれくらいすごいのかも解説していきます。

金融商品について

では「積立NISA」を含む金融商品にはどんなものがあるのでしょうか?

いわゆる銀行やゆうちょ銀行の「普通預金」や「定期預金」のことをいい、元本(預けた金額)が保証されていていつでも引き出せるというものですが、金利は0.001%~0.01%がほとんど。

金利0.001%であれば1000万円預けても利息は年間80円(税引き後)にしかなりません。

国や企業が投資家からお金を借りる時に発行する借用書みたいなもので、国が発行する債券は「国債」、地方自治体が発行する債券は「地方債」といい、上記の普通預金とは違い額面(債券の価格)が変動したり、利回りが変動するリスクのある商品になりますが、個人向け国債であれば最低金利を保証(0.05%以下にはならない)し、かつ元本割れ(100円の国債が100円未満にならないこと)はありません。

株式会社が資金調達の為に発行する証券を株式といい、証券取引所を通じて売買を行います。

よくニュースで「日経平均株価が~」と報じていますが、あれは株価(株式の価格のこと)の主要銘柄の平均値を指していて、株価の増減によって市場の動向を判断する材料となっています。

個人でも証券会社を通じて株式を売買することができ、株式を保有することにより「株主」となりその企業の様々な権利(配当金・株主優待・議決権等)を保有することができますが、その企業の業績によっては株式の株価が下がったりするリスクがある商品です。

某深夜番組で紹介された優待券生活をする方は結構有名ですね。

多くの投資家から資金を調達して1つの基金として、運用を専門家やプロが行うことにより得た利益を投資家に配分する仕組みの商品で、専門家が私たち投資家に代わって運用するので初心者でも安心して投資できますが、購入手数料や運用管理費用(信託報酬という)や換金手数料などがかかる・元本保証がないなどのデメリットがあります。

「積立NISA」の中身もこの投資信託に投資をするという商品ですが、上記でもお話したように厳しい審査(購入手数料が0、信託報酬が0.5%以下など)を通過した投資信託でなければ登録できないので、金融商品にあまり知識がなくても安心して少額から資産形成を行うことができます。

他にも色々な金融商品がありますが代表的なもので言うと上記の4つになります。

普通預金や定期預金が「金融商品」であるという事を知らない方は多いかもしれません。

積立NISAって実際どうなの?

ではみなさん気になる「積立NISA」を使って資産形成するとどうなるのかを筆者の経歴から紹介していきますが、積立NISAは日本国内に居住する20歳以上の方(学生でもOK)でないと口座を作れません。

ちなみに筆者の投資要件として楽天証券の積立NISA口座にて

- 海外株式を基調とした銘柄を保有

- 年間40万円の枠を最大投資(毎月33,333円)

- 分配金は受け取らないで再投資に回す

になります。

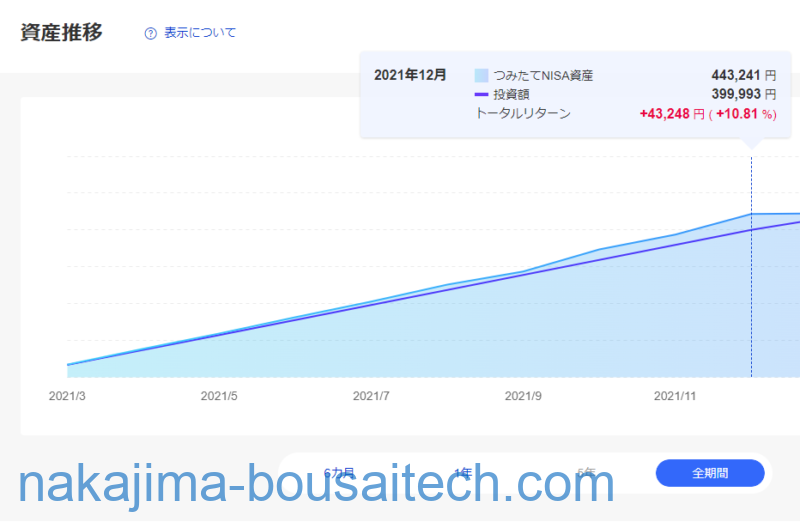

2021年の3月から積立NISAを始めて2021年中では

投資額約40万円に対して資産が約44万円で、トータルリターンが43248円(10.81%)になりました。

仮に40万円を普通預金に入れていたとしても利息は32円(0.01%で計算、税引き後)にしかならないことを考えるとすごいリターンになりました。

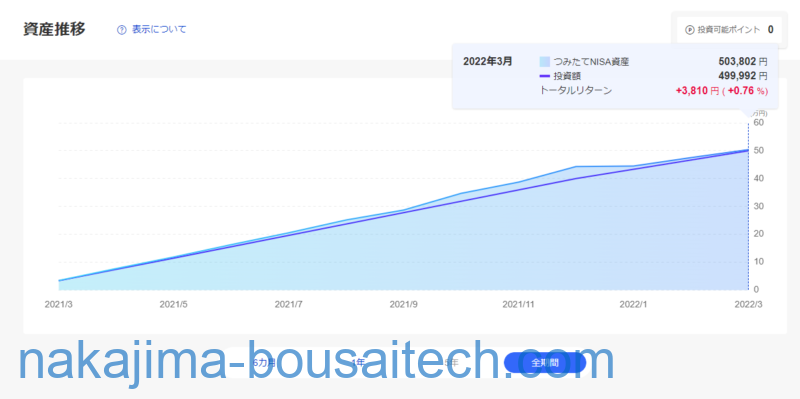

ただ金融商品は世界情勢に左右されやすく、世界で何かすごい事が起きると大体は価格が下がりますのでこの記事を執筆当時(2022年3月半ば)のトータルリターンは

さきほどの1/10以下になってしまいましたが、普通預金に比べればまだトータルリターンの方が高いですし、元本割れしていないので世界情勢が落ち着くのを願うばかりです。

ここであえてトータルリターンが下落した情報を出したのは「たとえ政府オススメの積立NISAといえども元本割れ等のリスクがある金融商品である」ということを発信したかったからで、ほぼノーリスク(流動性リスクを除く)の金融商品は普通(定期)預金と個人向け国債くらいかと思います。

貯金と投資を比べてみる

まとめ

最後までご覧いただきありがとうございました。

今回はみんな大好きお金にまつわるお話をさせていただきましたがまとめると

- 大金持ちにはなれなくても小金持ち(資産1000万円)にはなれる可能性は低くない

- 収入と支出のバランスを見直して差額を貯金

- 貯金が出来てきたら積立NISAで投資をする

- 毎年40万円の枠をフルに使い3%で20年運用すれば約1000万円になる

- ただ元本割れなどのリスクがあるのでよく確認をして投資をする

になります。

また貯金の目安についてですが、一概に○万円とはならずに当事者のライフスタイルによって変わります。

簡単に言うなら「3か月~半年無収入でも生活できるくらいの貯金」なので、毎月20万円の支出があるのであれば60~120万円の貯金があれば安心できる計算になります。

この貯金を減らすことなく余剰金を投資に回すことが出来ればかなり安定した資産成形を行えますのでぜひ今すぐにライフプランを考えてみましょう。

私が崇拝する「リベラルアーツ大学」というメディアがありますが、ここではお金の話をこの記事以上に詳しく解説していますので、もっとお金の勉強したい~という方はレッツゴー!

私がFP3級を取得したのもこのメディアで教わったからです(笑)

コメント